德勤咨詢 2020年第一季度中國(guó)內(nèi)地及香港IPO市場(chǎng)回顧與前景展望

導(dǎo)言

2020年第一季度,全球經(jīng)濟(jì)與金融市場(chǎng)在新型冠狀病毒疫情(COVID-19)的沖擊下經(jīng)歷了劇烈震蕩。在此背景下,中國(guó)內(nèi)地與香港的首次公開(kāi)募股市場(chǎng)呈現(xiàn)出顯著的韌性,同時(shí)也面臨著前所未有的挑戰(zhàn)。作為全球領(lǐng)先的專業(yè)服務(wù)機(jī)構(gòu),德勤咨詢通過(guò)對(duì)市場(chǎng)數(shù)據(jù)的深度分析與專業(yè)洞察,對(duì)2020年第一季度的IPO市場(chǎng)進(jìn)行回顧,并對(duì)未來(lái)前景做出展望,旨在為投資者、發(fā)行人及市場(chǎng)參與者提供專業(yè)的市場(chǎng)信息、咨詢與調(diào)查參考。

一、2020年第一季度市場(chǎng)回顧

- 市場(chǎng)概覽:

- 中國(guó)內(nèi)地市場(chǎng):盡管受到疫情影響,A股市場(chǎng)(包括上海證券交易所、深圳證券交易所)在2020年第一季度依然保持了相對(duì)活躍的IPO節(jié)奏。得益于科創(chuàng)板注冊(cè)制的持續(xù)推進(jìn)以及新《證券法》的實(shí)施,科技、醫(yī)療健康及高端制造等新經(jīng)濟(jì)領(lǐng)域的企業(yè)成為上市主力。市場(chǎng)流動(dòng)性總體充裕,為IPO提供了支持。

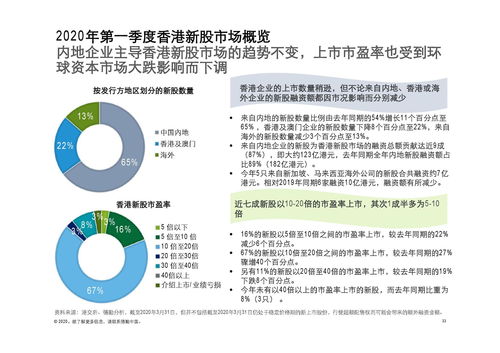

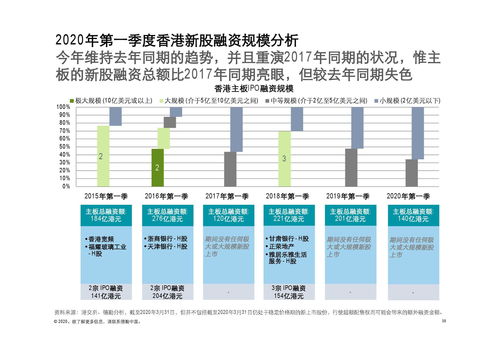

- 香港市場(chǎng):香港交易所的IPO活動(dòng)在年初相對(duì)平穩(wěn),但隨著全球疫情升級(jí)及市場(chǎng)波動(dòng)加劇,部分大型IPO計(jì)劃有所推遲或調(diào)整。不過(guò),香港市場(chǎng)憑借其國(guó)際化的融資平臺(tái)、靈活的制度以及對(duì)新經(jīng)濟(jì)公司的吸引力,依然吸引了一批企業(yè),特別是中概股回歸的預(yù)期持續(xù)升溫。

- 關(guān)鍵數(shù)據(jù)與特點(diǎn):

- 上市數(shù)量與融資額:與2019年同期相比,兩地市場(chǎng)的IPO宗數(shù)可能略有調(diào)整,但平均融資規(guī)模顯示出特定行業(yè)的集中融資能力。科創(chuàng)板成為A股IPO數(shù)量和融資額的重要貢獻(xiàn)者。

- 行業(yè)分布:信息技術(shù)、醫(yī)療保健及生命科學(xué)、消費(fèi)零售等行業(yè)是兩地IPO市場(chǎng)的熱點(diǎn)。疫情直接推動(dòng)了醫(yī)療健康、線上服務(wù)等相關(guān)企業(yè)的上市需求與市場(chǎng)關(guān)注度。

- 政策環(huán)境:中國(guó)內(nèi)地資本市場(chǎng)改革深化,注冊(cè)制試點(diǎn)擴(kuò)大,為更多企業(yè)提供了上市便利。香港市場(chǎng)則持續(xù)優(yōu)化上市制度,吸引新經(jīng)濟(jì)公司。

- 主要挑戰(zhàn):

- 全球疫情導(dǎo)致的經(jīng)濟(jì)不確定性,影響了企業(yè)估值、上市時(shí)間窗口和投資者情緒。

- 國(guó)際金融市場(chǎng)波動(dòng)性加大,為跨境上市及定價(jià)帶來(lái)挑戰(zhàn)。

- 部分?jǐn)M上市企業(yè)的業(yè)績(jī)和運(yùn)營(yíng)在短期內(nèi)受到疫情沖擊,需在招股書(shū)中進(jìn)行充分披露與風(fēng)險(xiǎn)提示。

二、前景展望

- 短期展望(2020年第二、三季度):

- 隨著中國(guó)內(nèi)地疫情得到有效控制和經(jīng)濟(jì)活動(dòng)逐步恢復(fù),A股IPO市場(chǎng)有望繼續(xù)保持活躍,科創(chuàng)板與創(chuàng)業(yè)板的注冊(cè)制改革將是核心動(dòng)力。醫(yī)療健康、TMT、基建相關(guān)行業(yè)預(yù)計(jì)將迎來(lái)上市高峰。

- 香港市場(chǎng)預(yù)計(jì)將逐步消化疫情帶來(lái)的影響。中概股回歸將是下半年最受矚目的主題之一,為香港市場(chǎng)注入新的活力。生物科技公司的上市申請(qǐng)也將持續(xù)增加。

- 市場(chǎng)波動(dòng)性仍將存在,發(fā)行人需要更加靈活地選擇發(fā)行窗口,并做好充分的投資者溝通與預(yù)期管理。

- 中長(zhǎng)期趨勢(shì):

- 資本市場(chǎng)改革深化:中國(guó)內(nèi)地多層次資本市場(chǎng)建設(shè)將進(jìn)一步完善,全面注冊(cè)制的推進(jìn)將重塑IPO生態(tài),提升市場(chǎng)包容性和效率。

- 新經(jīng)濟(jì)主導(dǎo):無(wú)論內(nèi)地還是香港,科技創(chuàng)新、消費(fèi)升級(jí)、綠色環(huán)保等領(lǐng)域的公司將成為IPO市場(chǎng)的長(zhǎng)期主角。

- 兩地市場(chǎng)互聯(lián)互通與競(jìng)爭(zhēng)合作:滬港通、深港通機(jī)制持續(xù)優(yōu)化,更多海外上市企業(yè)可能選擇回歸A股或港股,兩地市場(chǎng)的互動(dòng)與協(xié)同將更加緊密。

- ESG因素重要性提升:環(huán)境、社會(huì)及治理(ESG)表現(xiàn)日益成為投資者評(píng)估企業(yè)價(jià)值的重要維度,也將影響企業(yè)的上市進(jìn)程與估值。

三、德勤咨詢建議

基于以上分析與展望,德勤咨詢?yōu)槭袌?chǎng)參與者提出以下建議:

- 對(duì)于擬上市企業(yè):應(yīng)審慎評(píng)估疫情對(duì)自身業(yè)務(wù)的中長(zhǎng)期影響,夯實(shí)基本面,并選擇最適合自身發(fā)展的市場(chǎng)板塊。充分利用當(dāng)前資本市場(chǎng)改革紅利,提前規(guī)劃,完善公司治理與合規(guī)體系,特別是加強(qiáng)ESG信息披露。

- 對(duì)于投資者:在關(guān)注短期市場(chǎng)波動(dòng)的更應(yīng)聚焦企業(yè)的長(zhǎng)期成長(zhǎng)價(jià)值與行業(yè)發(fā)展趨勢(shì),深入分析在“后疫情時(shí)代”可能勝出的商業(yè)模式和領(lǐng)軍企業(yè)。

- 對(duì)于監(jiān)管機(jī)構(gòu)與市場(chǎng)建設(shè)者:持續(xù)優(yōu)化上市制度與監(jiān)管框架,增強(qiáng)市場(chǎng)韌性與透明度,為創(chuàng)新型企業(yè)提供更高效的融資平臺(tái),同時(shí)維護(hù)市場(chǎng)的公平與穩(wěn)定。

###

2020年第一季度的挑戰(zhàn)凸顯了中國(guó)內(nèi)地與香港IPO市場(chǎng)的韌性與潛力。盡管不確定性依然存在,但資本市場(chǎng)改革的深化、新經(jīng)濟(jì)動(dòng)能的釋放以及兩地市場(chǎng)的獨(dú)特優(yōu)勢(shì),將為IPO活動(dòng)提供堅(jiān)實(shí)的基礎(chǔ)。德勤咨詢將持續(xù)關(guān)注市場(chǎng)動(dòng)態(tài),憑借專業(yè)的分析、咨詢與調(diào)查能力,協(xié)助客戶在復(fù)雜的市場(chǎng)環(huán)境中把握機(jī)遇,實(shí)現(xiàn)可持續(xù)發(fā)展。

如若轉(zhuǎn)載,請(qǐng)注明出處:http://www.4j6tp.cn/product/67.html

更新時(shí)間:2026-01-07 05:48:25